2022年も年末が近づいてきました。

この時期経理や人事労務の方々はやることが多く何かと忙しくしているのではないかと思います。

特に、大変なのが年末調整です。年末調整は経理や人事労務の方だけでなく、給与をもらっているサラリーマンの方々も各種書類を記載したり、控除のための証憑を提出したりとやることがたくさんあります。

年末調整の中で特に多くの方が関係するのが「生命保険料控除」です。

今回は生命保険料控除において、契約者と被保険者が異なる場合、どちらが控除を受けることができるか解説します。

- 生命保険に加入していて控除を受けようと思っている方

- 親が契約者で自分が被保険者となっている生命保険に加入している方

- 年末調整に対応している人事労務担当者の方

生命保険料控除とは

生命保険料控除は、所得税や住民税の計算上定められている所得控除の制度です。

生命保険料として支払った金額を所得から控除して、所得税と住民税をその分安くすることができます。

給与所得者は主に年末調整で申請することで控除を受けることができますが、申請し忘れてしまった方は確定申告をすることで控除を受けることができます。

ただし、支払った生命保険料全額が控除の対象となるわけではなく、限度額が定められています。

▼生命保険料控除の限度額

| 年間の支払保険料等 | 控除額 |

|---|---|

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超〜40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超〜80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

| 年間の支払保険料等 | 控除額 |

|---|---|

| 25,000円以下 | 支払保険料等の全額 |

| 25,000円超〜50,000円以下 | 支払保険料等×1/2+12,500円 |

| 50,000円超〜100,000円以下 | 支払保険料等×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

なお生命保険料控除だけでなく、介護医療保険料控除、個人年金保険料控除も同様の制度で所得控除をすることができ、全て合計で最大12万円の所得控除を受けることができます。

生命保険料控除は誰が控除を受けることができる?

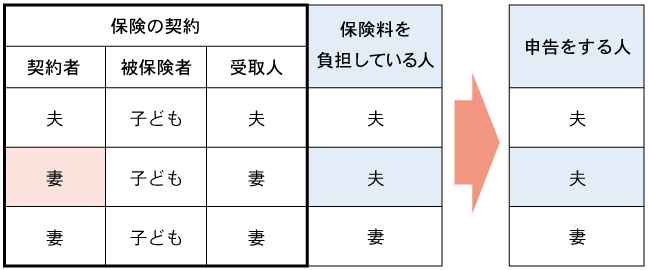

生命保険料控除を受けることができるのは、「契約者(保険料負担者)」です。

たとえ家族であっても、被保険者は生命保険料控除を受けることができません。

また、保険金の受取人が保険料支払者本人か、その配偶者、または2親等内の血族、つまり血の繋がりのある法定相続人であることも条件となっています。

基本的には契約者=保険料負担者となり、契約者が生命保険料控除を受けることができますが、たとえば妻が契約者であっても夫が保険料負担者であり、夫が保険料を支払ったことが明らかである場合には、保険料負担者である夫が生命保険料控除を受けることができます。

▼画像:保険市場ホームページより

ただしこの場合には、保険料を誰が負担するかによって、保険金の課税関係が一時所得となるか、贈与として課税されるかが変わるので注意が必要です。

おわりに

生命保険に支払った保険料は申請することで所得税や住民税の控除を受けることができますが、逆に言うと申請しない限り控除を受けることができないため、しっかりと忘れずに申請しましょう。

特に、毎年9〜10月頃に送付される「生命保険料控除証明書」は生命保険料控除を受ける上で必要となる書類なので、大切に保管しておきましょう。

月々の金額はそれほど多額の保険料でない場合でも、集計すると多額の控除を受けることができるかもしれません。

少しずつの積み重ねが節税や資産形成に繋がっていきます。使える制度はどんどん使って楽しく快適に節税に取り組んでいきましょう。

どこかの誰かのお役に立てば幸いです。