昨年一昨年は米国のGAFAを中心としたグロース株が一世を風靡し、今年は高配当株が注目を集めるなど、世間からの株式に対するニーズはまだまだ衰えません。

株式投資を行う場合、配当というインカムゲインと譲渡益というキャピタルゲインがあります。どちらも課税対象となっていますが、納税方法にはいくつか種類があり、意外と複雑です。

そこでこの記事では、株式投資における課税の方法、そして源泉徴収された税金を還付する方法を紹介します。

- 確定申告をすると配当や株式譲渡の税金が還付されると聞いたことがある方

- 今年の配当や株式譲渡益が多額となり、どうにか税額を減らしたいと考えている方

- 会計事務所に勤めていて、個人所得税の確定申告について知りたい方

配当所得と譲渡所得

株式や投資信託の取引で発生する所得は配当所得と譲渡所得の2種類があります。

上場会社からの配当は配当所得、株式売却による売却益は譲渡所得として分類されます。

後述しますが、特定口座で源泉徴収ありの場合、以下の税率で源泉徴収が行われます。

上場会社の場合:所得税15.315%+住民税5%

非上場会社の場合:所得税20.42%

所得税15.315%+住民税5%

この場合、確定申告は不要となりますが、確定申告をすることで源泉徴収された税金を還付することができるケースがあるので紹介します。

一般口座と特定口座

証券会社の口座には一般口座と特定口座があります。

一般口座は年間取引報告書が発行されず、源泉徴収も行われない口座となります。そのため自ら集計計算し、確定申告を行う必要があります。

特定口座は源泉徴収ありと源泉徴収なしの2種類に分けられます。

源泉徴収ありの口座の場合、上記の通りあらかじめ定められた税率が源泉徴収つまりは天引きされる代わりに確定申告不要となります。また、年間取引報告書も発行されるため、それを用いて確定申告を行うこともできます。

源泉徴収なしの口座の場合、源泉徴収は行われません。一方で年間取引報告書が発行されるため、それを用いて毎年自ら確定申告を行う必要があります。

所得控除による還付

特定口座で源泉徴収ありの場合でも、確定申告した場合には、それぞれ配当所得は総合課税、譲渡所得は分離課税として計算されることとなります。この場合、基礎控除や社会保険料控除、医療費控除といった所得控除の対象となります。

そのため、所得控除の金額が多額であれば、確定申告をした方が課税所得が減額され、結果として源泉徴収の場合よりも税金が少なくなる場合があります。

例えば収入が50万円というパート勤めの主婦が株式取引で50万円の売却益が生じたケースで考えてみます。

この場合、特定口座で源泉徴収ありとした場合では、所得税15%と住民税5%で10万円程源泉徴収されることとなります。

一方で確定申告を行った場合、課税所得は給与課税控除があるため株式売却益の50万円となります。ここに基礎控除の48万円や社会保険料控除などを加味して最終的な課税所得が0円となった場合には税額は0円となるため、源泉徴収された所得税及び住民税の10万円は還付されることとなります。

このように、確定申告を行った場合、所得控除の金額によっては源泉徴収された税金が還付されるケースがあります。

所得控除は基本的に総合課税の所得から控除するものでありますが、そこから控除しきらなかった分については分離課税の所得から控除する規定となっています。

上記の例示では、株式譲渡益の譲渡所得は分離課税となりますが、総合課税の課税所得が0円となったため、分離課税の譲渡所得から所得控除を行っています。

そのため、総合課税の所得が少額であり、所得控除の金額が余りそうな見込みとなった場合において株式譲渡による所得を確定申告することが望ましいと考えられます。

配当控除による還付

配当による所得の場合、配当控除という制度が規定されており、結論としては課税所得が695万円未満であれば配当控除を用いることで源泉徴収税額を還付することができます。

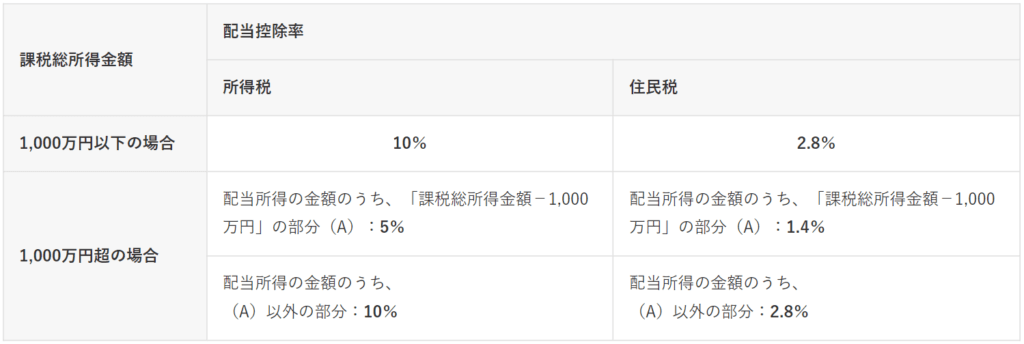

配当控除の場合の控除金額は以下の通りに規定されています。

▼配当控除率まとめ

このように、基本的には課税所得が1000万円以下だと配当控除を最大限活用することができます。

ここで冒頭で「課税所得が695万円未満であれば還付できる」と述べた点について説明します。

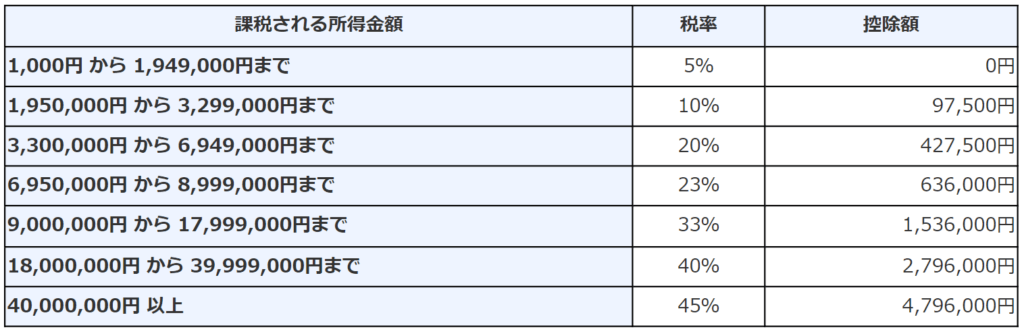

まず、所得税は以下のように計算されます。

▼所得税速算表(平成27年分以後)

所得税率は課税所得の金額ごとに変わる累進税率となっているので、それぞれの所得で考えてみます。

①課税所得が195万円未満の場合

- 所得税率5%→配当控除10%なので加味すると負担率0%

- 住民税率10%→配当控除2.8%なので加味すると負担率7.2%

→合計7.2%で、源泉徴収税率20.315%(所得税15.315%+住民税5%)を下回るため、配当控除を適用すれば還付される。

②課税所得が330万円未満の場合

- 所得税率10%→配当控除10%なので加味すると負担率0%

- 住民税率10%→配当控除2.8%なので加味すると負担率7.2%

→合計7.2%で、源泉徴収税率20.315%(所得税15.315%+住民税5%)を下回るため、配当控除を適用すれば還付される。

③課税所得が695万円未満の場合

- 所得税率20%→配当控除10%なので加味すると負担率10.21%(復興特別所得税2.1%加味)

- 住民税率10%→配当控除2.8%なので加味すると負担率7.2%

→合計17.41%で、源泉徴収税率20.315%(所得税15.315%+住民税5%)を下回るため、配当控除を適用すれば還付される。

④課税所得が900万円未満の場合

- 所得税率23%→配当控除10%なので加味すると負担率13.273%(復興特別所得税2.1%加味)

- 住民税率10%→配当控除2.8%なので加味すると負担率7.2%

→合計20.473%で、源泉徴収税率20.315%(所得税15.315%+住民税5%)を上回るため、配当控除を適用しても還付されない。

このように、課税所得ごとに税率が変わるため、課税所得695万円未満の場合において配当所得を適用すると源泉徴収された税金が還付されることがわかります。

確定申告を行うデメリット

確定申告を行う上でのデメリットは、①手間がかかるということ、そして課税所得に含めて計算することで②翌年度の住民税や国民健康保険の計算に影響を与えるという点です。

①手間がかかる

自ら年間取引報告書を確認し、確定申告を行うためにe-taxなどに入力して申請するという作業が必要となります。

特に複数の証券会社を利用している場合、それぞれの年間取引報告書を収集する必要があるため、その分手間も増えてしまいます。

そのため、確定申告を行う手間と確定申告により還付される税金額を比較して、還付される税金額が多額であれば確定申告を行うなど、事前にシミュレーションして実行すると良いかと思います。

②翌年度の住民税や国民健康保険の計算に影響を与える

確定申告を行い、配当所得や譲渡所得が総所得金額や課税所得金額に含まれると、住民税や国民健康保険の計算に影響を与える可能性があります。

ここまでの説明の通り、特定口座で源泉徴収された税金は、確定申告を行うことで還付される可能性はあります。しかし、その金額は総所得金額や課税所得金額に含まれることとなるのです。その結果、住民税額が増加してしまったり、扶養控除や配偶者控除の対象から外れて扶養者の所得税額が増額してしまったり、国民健康保険の計算に含まれて保険料が増加してしまう可能性があります。

そのため、課税所得が多額でなく還付される可能性が高いので確定申告を行うというのではなく、住民税や国民健康保険など、課税所得増加による影響がどのように反映されるのかを多面的に検討することが望ましいでしょう。

特定口座で源泉徴収ありとした場合、以下の点にご留意ください。

▶︎参考:個人の方が上場株式等を保有・譲渡した場合の金融・証券税制について(国税庁)

- その口座内での株式等の譲渡所得又は配当所得のいずれかのみ確定申告をすることができます。ただし、譲渡損失を申告する場合、その口座内において生じた配当所得も併せて申告する必要があります。

- 株式等の譲渡所得又は配当所得を申告するかどうかは口座ごと、つまりは証券会社ごとに選択できます。

- 株式等の譲渡所得又は配当所得を申告した後に、申告しないこととする変更はできません。逆もしかりで、申告しないこととした後に申告する変更はできません。

おわりに

特定口座で源泉徴収ありとした場合、そこで徴税が完結するので非常に便利です。

しかし、今回説明したように、少し調べるだけで、確定申告という手間を少しかけるだけで税金が還付される可能性があるのです。

もちろん住民税や国民健康保険の増加のリスクはありますが、配当や譲渡益があり、これまで確定申告をしていないという方は検討する価値があるのではないかと思います。

しかし、配当控除においても所得制限があることからわかるように、この国の制度はどうしてもあまり所得を高くしない方がメリットが大きいように残念ながら感じてしまいますね。

配当所得と譲渡所得の税率はおよそ20%、100万円で20万円が税金で取られてしまう計算です。

社会保障の信頼度が年々低下し、自らの貯蓄や投資の重要性が増加する昨今において、このような知識の有無で可処分所得が大きく変わってきてしまうことを認識する必要があります。

どこかの誰かのお役に立てば幸いです。

投資信託,特定口座・源泉徴収有りでまとまった譲渡所得がありました。確定申告で記入しても税金は既に取られているので追徴はないと思っていましたが実際には翌年度の社会保険料等、とても高額になってしまいました。市役所の税金二重取りに対し、更生の申請が出来ないか尋ねたところできないと言われましたので色々調べていましたところ以下のご説明、拝読致しました。

「株式等の譲渡所得又は配当所得を申告した後に、申告しないこととする変更はできません。逆もしかりで、申告しないこととした後に申告する変更はできません。」・・・・

繰り越せる損失があるわけでもないのに申告した自身の未熟さ故ではありますが、申告の変更が出来るチャンスがないことに少々怒りを覚えます。

ご覧いただきありがとうございます。

なぜできないのかといった理由まではわからないのですが、中々融通が効かないことが多いですよね。

翌年度の社会保険料が高額となったのは、国保であれば確定申告を行ったことで算定基礎となる総所得に譲渡所得の金額が含まれてしまったためかもしれませんね。

Kan様

ご連絡いただき有難うございます。本件とは直接関係はありませんが更生の申請について以下の様な経験をしております。確定申告において不動産所得から控除できる経費がある事を知り,税務署に更生の申請をしましたが還付等異動がない限り更生の申請は出来ないとの説明を受けました。(出来たとしても2年迄)

しかしながら所得総額(所得割算定基礎額)が変わることにより社会保険料が増加しましたので当該事情を税務署に打ち上げましたところ市役所に直接、更生の申請をしてほしいとの弁。結果市役所への更生の申請で税金の還付を受ける事が出来ました。尚、過去5年迄遡る事が出来る事も知りましたが保険の約款と一緒で理解出来ない事が多いです。閲覧される方々の参考になればと思いコメントさせていただきました。